研发费用加计扣除与高新企业认定之间存在着这样的辩证关系:能加计扣除的企业不一定是高新技术企业,但高新技术企业必然有研发费加计扣除项目。

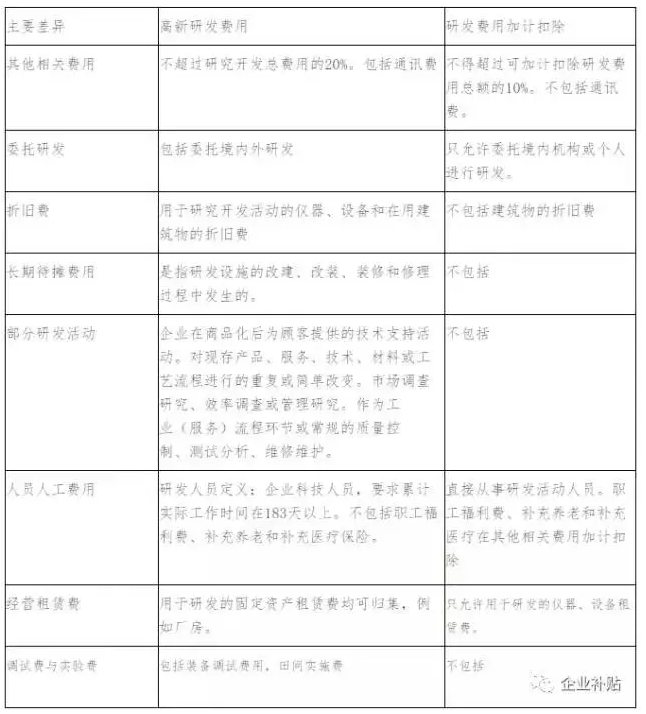

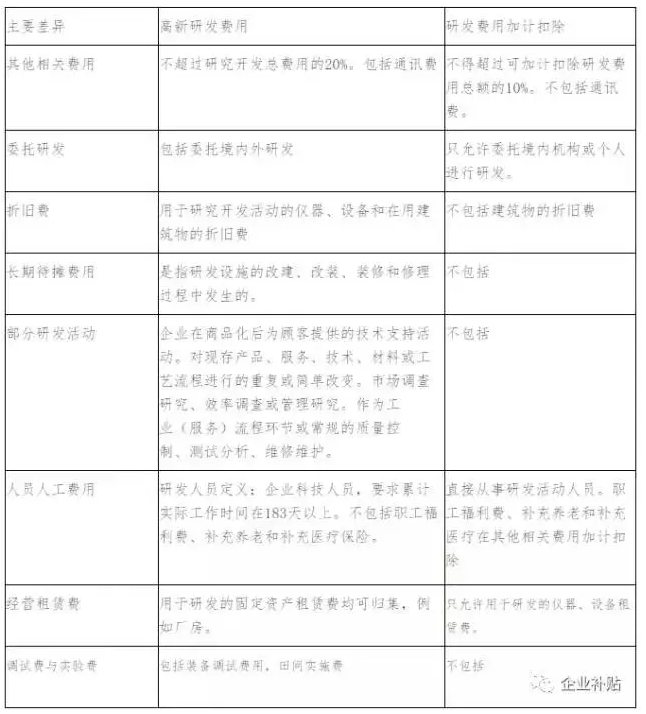

由于高新企业同时享受加计扣除的优惠,两者的归集口径容易就混淆了。高新技术企业的研发费用范围一般大于研发费加计扣除的范围。比如说折旧费,对于建筑物的折旧费不能加计扣除,而高新可以。对于经营租赁费加计扣除只允许用于研发的仪器、设备租赁费,厂房不可以加计,而高新可以。高新研发费用包括装备调试费用,田间实施费,加计扣除不包括。高新研发费用包括通讯费,加计扣除也不包括。委托研发的,高新包括委托境内外研发,而加计扣除只能是委托境内机构或个人。其他相关费用高新规定不得超过研究开发总费用的20%,而加计扣除规定是不得超过10%。高新的研发费用口径不包括职工福利费,补充养老和补充医疗保险,而研发费用加计扣除可以。对研发人员的定义,高新研发费用只要是企业科技人员都可归集,加计扣除必须是直接从事研发活动的人员。不过,对科技人员,高新要求累计实际工作时间在183天以上,而加计扣除没有这个要求。

一、研发活动及研发费用归集范围

(一)允许加计扣除的研发费用

企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,按照本年度实际发生额的50%,从本年度应纳税所得额中扣除;形成无形资产的,按照无形资产成本的150%在税前摊销。研发费用的具体范围包括:

1.人员人工费用

直接从事研发活动人员的工资薪金、基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费和住房公积金,以及外聘研发人员的劳务费用。

2.直接投入费用

(1)研发活动直接消耗的材料、燃料和动力费用。

(2)用于中间试验和产品试制的模具、工艺装备开发及制造费,不构成固定资产的样品、样机及一般测试手段购置费,试制产品的检验费。

(3)用于研发活动的仪器、设备的运行维护、调整、检验、维修等费用,以及通过经营租赁方式租入的用于研发活动的仪器、设备租赁费。

3.折旧费用

用于研发活动的仪器、设备的折旧费。

4.无形资产摊销

用于研发活动的软件、专利权、非专利技术(包括许可证、专有技术、设计和计算方法等)的摊销费用。

5.新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费。

6.其他相关费用

与研发活动直接相关的其他费用,如技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、分析、评议、论证、鉴定、评审、评估、验收费用,知识产权的申请费、注册费、代理费,差旅费、会议费等。此项费用总额不得超过可加计扣除研发费用总额的10%。

7.财政部和国家税务总局规定的其他费用

二、研发费用补贴申报标准:

(一)依法注册、具有独立法人资格的企业;

(二)按照国家税务总局《关于企业研究开发费用税前加计扣除政策有关问题的公告》(国家税务总局公告2015年第97号,见附件1)要求对研发费用进行归集并设置辅助账;

(三)销售收入2000万元及以上的企业应建立了内部研发机构;

(四)企业开展的研发活动应符合《国家重点支持的高新技术领域》所规定的范围。